こんにちは、さとりです。最近【VIG】の人気が高まっているように感じます。そんな中、【配当貴族指数】に連動する投資信託が登場し、注目を集めています。

Twitterのフォローとにほんブログ村の応援クリックもよろしく!

この【配当貴族指数】、何やら【S&P500】よりも成績が良いらしいですが、はたしてどういったものなのでしょうか。

ちなみに、これに対する私のスタンスは以下のとおり。

配当貴族の投資信託が話題ですが、私はこれまで通り $VIG への投資を続けます☺️

10年連続増配というちょうど良さそうな基準、優秀な除外ルール、時価総額加重平均、これらの特徴は $VIG にしかありません🥳— さとり@VIG大好き (@satorinvest) October 30, 2022

オススメ書籍

増配をテーマにしたものと比較

増配年数をテーマにした投資商品は他にもあります。

ここでは

- 配当貴族指数

- SDY(S&P高配当貴族指数)

- VIG(S&P US Dividend Growers index)

これら3種で簡単に比較してみます。

商品概要での比較

Tracers S&P500配当貴族インデックス

- S&P500配当貴族指数に連動

- 【S&P500】構成銘柄のうち、25年以上連続で増配している企業

- 均等加重平均

- 経費率:0.1155%

- 現在の構成銘柄数:64銘柄

SDY

- S&P高配当貴族指数に連動

- 【S&Pコンポジット1500】構成銘柄のうち、20年以上連続で増配している企業

- 予想配当利回り加重(正式名称不明)

- 経費率:0.35%

- 現在の構成銘柄数:119銘柄

VIG

- S&P US Dividend Growers指数に連動

- 10年以上連続で増配している企業の内、利回り上位25%を除外したもの。

- 時価総額加重平均(1銘柄の最大比率は4%)

- 経費率:0.06%

- 現在の構成銘柄数:289銘柄

増配年数の基準が違うため当然ですが、構成銘柄数に大きな差があります。しかしまぁ、下落相場に強かったとはいえ、64銘柄しかないのは少々物足りないような気もしますね…

また、【SDY】の経費率は気になる点です。ちょっと高いですよね。

仕組みを比較した場合、私の目には【VIG】が光り輝いて映っています。(VIG好き好きバイアスのせいであり、他2種も悪くありません。悪しからず。)

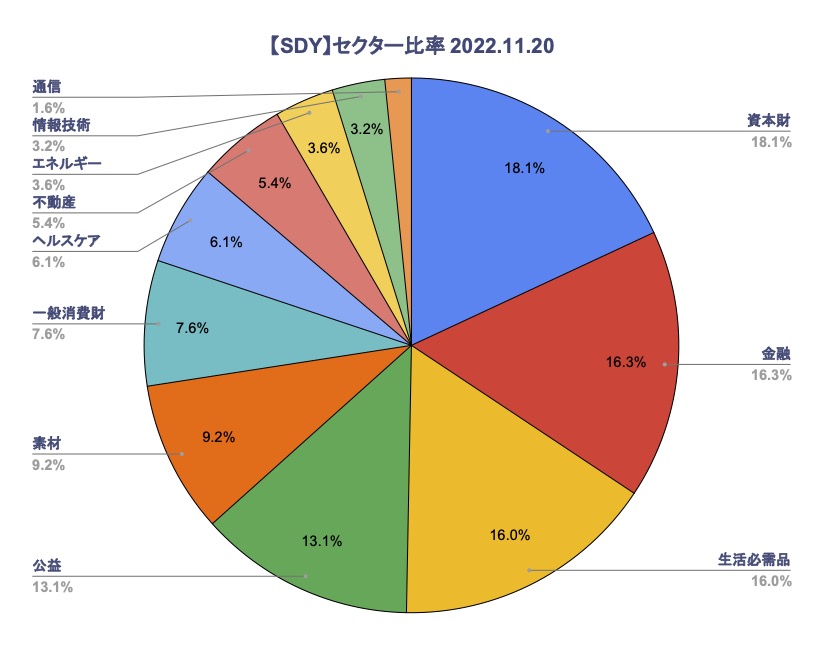

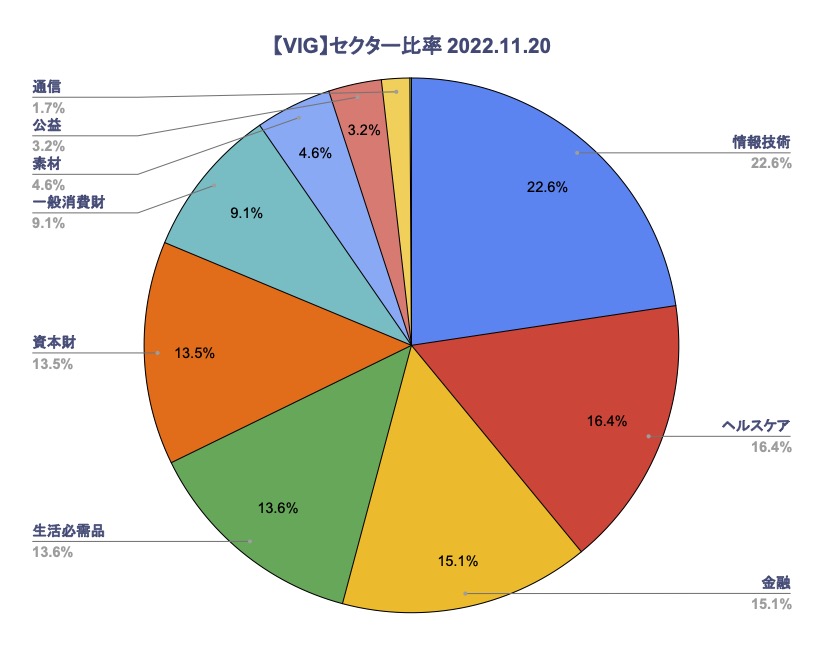

現在のセクター比率

配当貴族指数

SDY

VIG

【配当貴族指数】と【SDY】はかなりディフェンシブな比率になっています。実際に2022年の下落相場ではかなり優秀な値動きを記録しており、他と比べて下落幅が抑えられています。

対して【VIG】は情報技術セクターが最大比率であり、上昇相場での成長性を秘めています。【VOO】に似た動きになりそうです。

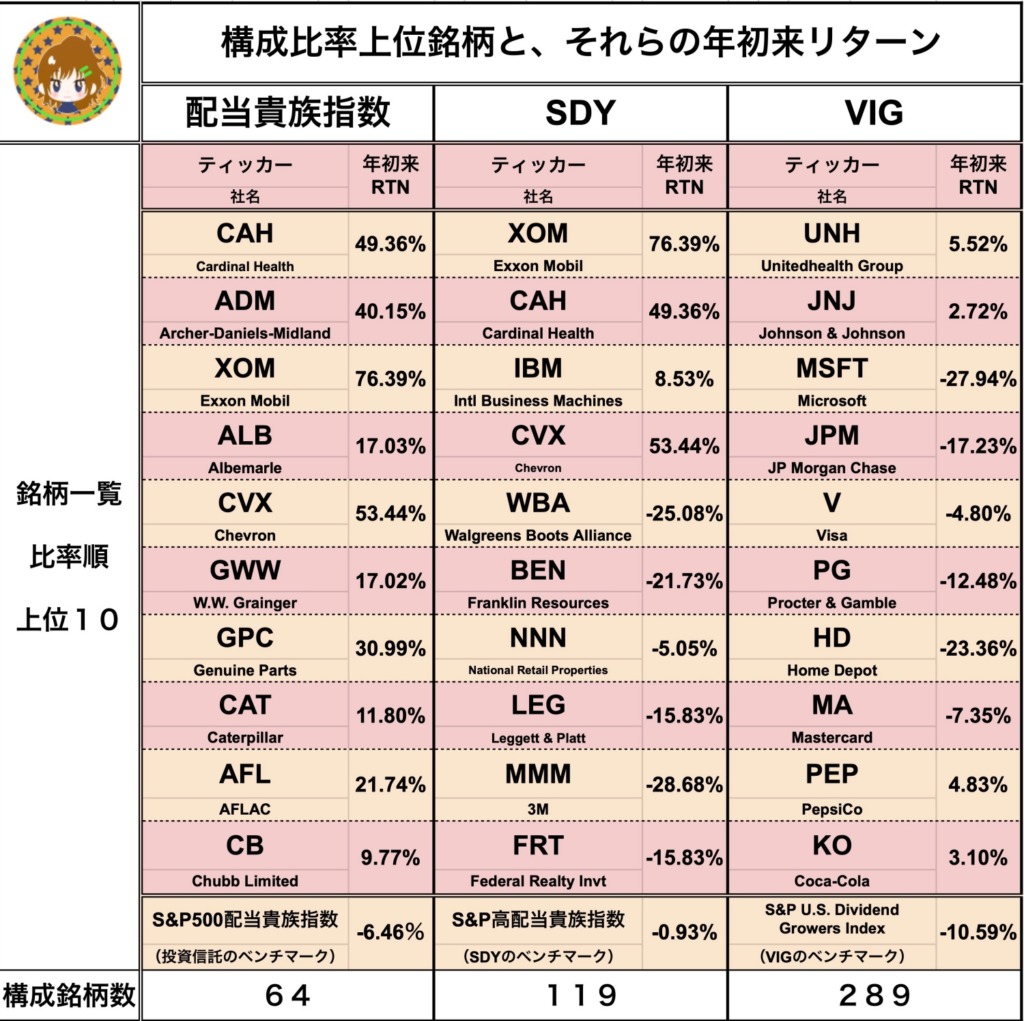

構成銘柄の比較

【配当貴族指数】の上位銘柄、絶好調ですね。しかし、均等加重平均ということもあり、値動きへの影響度はそこまで大きくありません。そのせいか【配当貴族指数】としての年初来リターンは「-6.46%」となっています。

【SDY】はエネルギー銘柄の大高騰が支えになっているのか、指数としては「-0.93%」の下げに留まっています。予想配当利回り加重というよくわからない比率ではあるものの、それがプラスに働いていると言えますね。

これら3種の中だと【VIG】は最も悪い成績となっています。時価総額加重平均であり、上位10銘柄はどれも全体の2%〜4%を占める比率となっています。【MSFT】や【HD】の下落が痛いですね。

ちなみにですが、【S&P500】は年初来で「-16.80%」なので、それと比べるとどれも優秀な成績と言えるでしょう。有配銘柄、特に増配を続ける銘柄がいかにディフェンシブなのかがわかりますね。

さて、比較はこのくらいにして…

いい投資対象だが、全力で飛びつくのは?

注目を集めている【配当貴族指数】ですが、今(2022年11月)これに飛びつくのは遅すぎる気もします。

「【S&P500】と比べて下落幅が抑えられている」と注目されていますが、この結果を手にするためには、当然ながら下落の開始前に買っておかないといけません。下落に強い株は、下落の前に仕込んでおかないと意味がないのです。

もちろん、足元の下落相場がいつまで続くかはわかりません。まだまだ下落すると予想するのなら、こういった商品に投資するのも悪くはないでしょう。ただ、追いかけるように飛びつくことは、下手したら「ある意味高値づかみ」になりかねないということは覚えておくべきです。

下落に強い株は、ほとんどの場合で上昇に弱いです。相場が上昇に転じた場合、この【配当貴族指数】や【SDY】といったディフェンシブ株は、上昇に強い【QQQ】や【VOO】に大きく遅れを取ることが予想されます。

そうしたとき、直近の成績のみを見て【配当貴族指数】に飛びついた個人投資家はどうなるのでしょう。おそらくですが、急いでそれを売却し、【QQQ】や【VOO】に乗り換えるでしょう。これが賢い行動ではないことを、皆様は理解できているはずです。

とどのつまり、「直近で優秀だったものを追いかけても、資産は拡大しない」ということです。今から投資をするのなら「下落幅が控えめだった株」よりも「下落を受けてお買い得になった株」にするべきだと思います。

ただ、これはタイミングや相場の動きを読んで投資する場合の話です。「激しい値動きは苦手」や「ディフェンシブ銘柄を積み立てたい」など、別の思いや何かの信念を持って投資する分には大いにアリだと思います。

そして、どうか心に留めておいてほしいのは、投資信託(ETF)に投資するにあたって何よりも重要なことは、過去の値動きやパフォーマンスを見るのではなく、その投資信託がベンチマークとする指数を理解して愛することです。

この【配当貴族指数】はディフェンシブな値動きが特徴ではありますが、それは今回たまたまそうであっただけで、次はないかもしれません。そんなときでも継続して保有し続けるためには、値動きや成績ではなく、指数を愛していないとダメなのです。

前年、前々年の上げ相場でも、この【配当貴族指数】を持ち続けられますか?他のグロース株に劣後するであろう状況で、売らずに耐えられますか?

この【配当貴族指数】や【VIG】に訪れる次の未来は、そういったものなのです。こんなの、愛と信念がないと持ち続けられませんよね。

自信を持って「イエス」と答えられるなら、この投資先はあなたにとって最高の相棒になると思います。

バックテスト

さて、ここで【Tracers S&P500配当貴族インデックス】の交付目論見書の一部を見てみましょう。

22年前の【配当貴族指数】には、どんな銘柄が組み込まれているのでしょうね?今より銘柄数が少ないことは予想できますが…。

2000年にはITバブルの崩壊があり、【S&P500】は約半値になっています。崩壊直前の最高値からスタートしている比較チャートなので【配当貴族指数】に有利な比較になっていると思います。(商品を売るための説明資料なので、当然ではありますが…)

なお、直近10年までであれば「S&P公式」にて簡単に比較ができます。

【配当貴族指数】【S&P500】【VIG】の3種にて比較しています。直近10年でも【配当貴族指数】がトップ成績ですが、そこまで大差はありません。

ただ、今年の下落を受けた数値での比較だということを忘れてはなりません。上昇相場では、やはり【S&P500】の方が優秀なのです。

決して悪くなく、むしろ良い。

若干批判的内容とも受け取れる記事になってしまいましたが、私はこの【配当貴族指数】には興味を持っています。何を隠そう、過去にこの指数に連動するETFが無いか探したことがあり、あれば投資してみようと思っていたのですから。

【S&P500】に組み込まれている上、25年間も増配を続けている企業というのは、間違いなく安定した優良企業だと言えます。そういった企業に絞って投資したいのなら、この【配当貴族指数】は非常に良い選択になるかと思います。

コア資産としてはもちろんのこと、サテライト的な保有でも活躍してくれると思います。均等加重平均という特性上、【VOO】などといった時価総額加重平均のETFとは異なる値動きをすると期待できるため、PF全体のリスク調整にもある程度の効果が発揮できるでしょう。

今年の下落相場にて、グロース株の激しい株価変動に嫌気が差した人は多いかと思います。そういった方が選ぶ投資先としては、とても良いものだと思います。

長期投資において重要なのは、どんな下落相場でもめげることなく投資を続け、配当金再投資により複利効果を最大限獲得し続けることです。そのために、落ち着いた値動きを期待できる商品に投資して心の平穏を保つというのは、非常に理にかなった考え方です。

最後に改めて…

繰り返しになりますが、私のスタンスは以下のとおりです。

配当貴族の投資信託が話題ですが、私はこれまで通り $VIG への投資を続けます☺️

10年連続増配というちょうど良さそうな基準、優秀な除外ルール、時価総額加重平均、これらの特徴は $VIG にしかありません🥳— さとり@VIG大好き (@satorinvest) October 30, 2022

私は本当に【VIG】が大好きです。

「○○の構成銘柄のうち」などといった範囲を定めず、ただ単純に10年連続増配という絞り方。これは今後の銘柄数拡大、つまりは分散力の拡大を狙える素晴らしい基準だと思います。

また、むやみに銘柄を増やすのではなく、業績に見合わない配当を出す企業を除外するルールも持ち合わせているため、予想外の減配による価格の急落を未然に防ぐことを期待させます。

そして、時価総額加重平均という米国株のコア資産とするにふさわしい構成ルール。その国の成長を最大限享受するには、時価総額加重平均の投資信託(ETF)を選択することが適切だとされています。

こういった特徴は【VIG】にしか無いものなのです。私はこれが大好きで、何よりも信頼できると思っています。だからこそ、資産の大半を委ねているのです。

下落が終わって上昇に転じたときに【VIG】がどのような爆上げを見せてくれるか、今はそれだけが楽しみです。無配グロースほどではないにしろ、それなりにグロース株が含まれているので、いい感じに上げてくれるでしょう。

とにもかくにも、大切なのは相場にしがみつくこと。自身のリスク許容度を理解し、それを逸脱しないよう、適切な距離感で投資を楽しんでいきましょう。

今回紹介した3種はどれも有配株のみで構成されたものです。配当金再投資による複利効果を狙うにはうってつけの投資対象です。パフォーマンスに差はあれど、どれも優秀な投資先であることには変わりません。

自分の信じる道を貫き、将来の爆益をつかみ取りましょう!