この記事では、私自身の投資資産について、その保有状況を記載していきます。

先週に状況報告をしたばかりですが、保有銘柄を大きく整理したため、改めて記事にします。

※この記事内の数値は、2022年4月8日終値時点のものです。

前回報告分は以下の記事です!

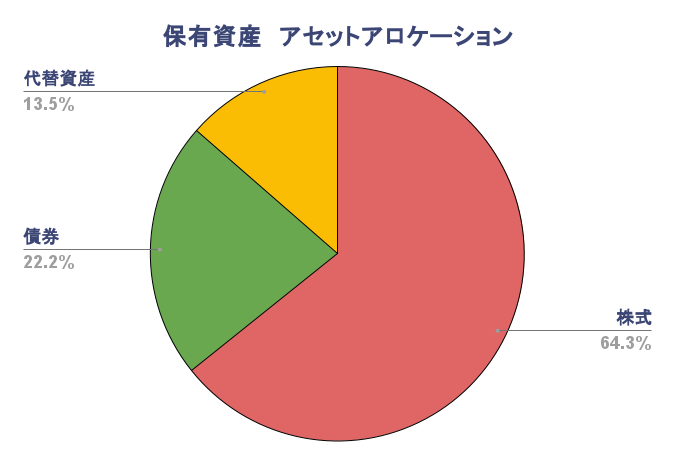

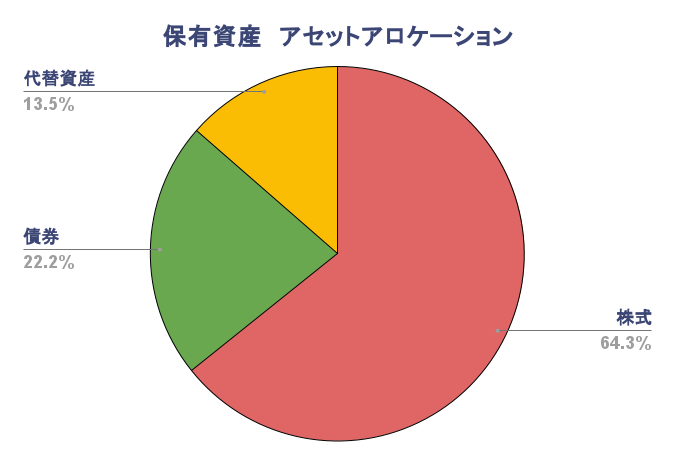

アセットアロケーション

現在のアセット比率は以下のとおりです

目標アセット比率

- 株:60%

- 債券:30%

- 代替資産:10%

前回報告分(4月1日)と比べ、

- 株:縮小

- 代替資産:拡大

となっています。

アセットアロケーション管理において、「守りの資産」のメインを【債券】として高めの比率で保有するところ、昨今の金利上昇懸念を踏まえ、一時的に【金】の比率を高めています。

場合によっては【債券】から削るかも?

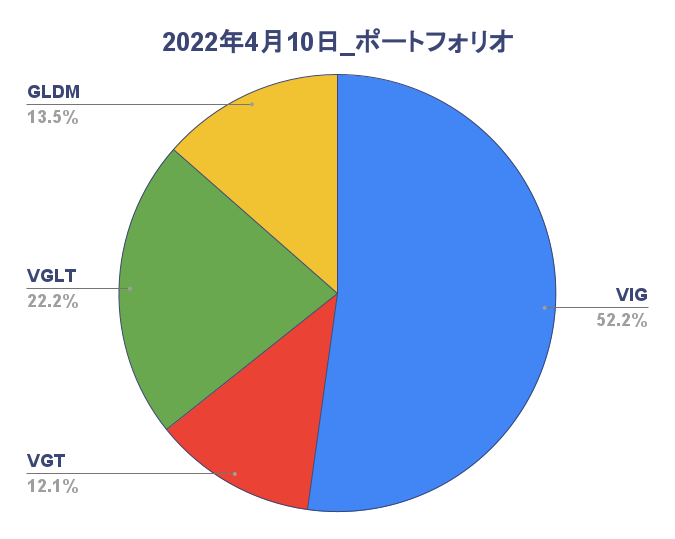

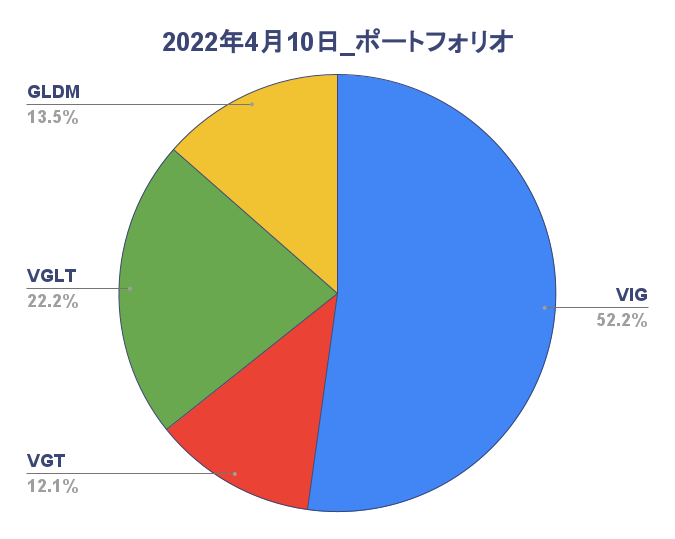

全体ポートフォリオ

保有するリスク資産は以下のとおりです

- 含み損益率(ドル):-0.59%

- リスク資産総額(円):1,000万強

乗り換えや買い増しをしているため、取得単価は高めになっています。

円安加速により、円換算での資産はこの1週間で増し増しですね。

含み益となっていた個別株やテーマ株を売却したため、いろいろとスッキリです。

- 等倍ETFのみ

- 確定利益が多分にある

メンタルも平穏です☆

分類別資産状況

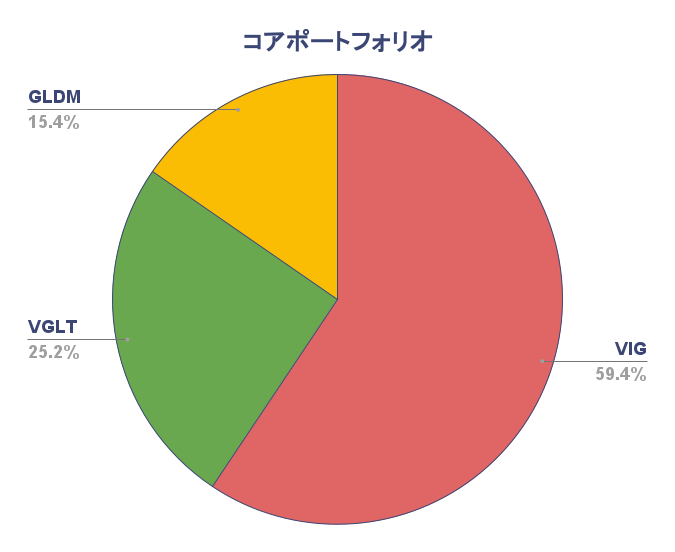

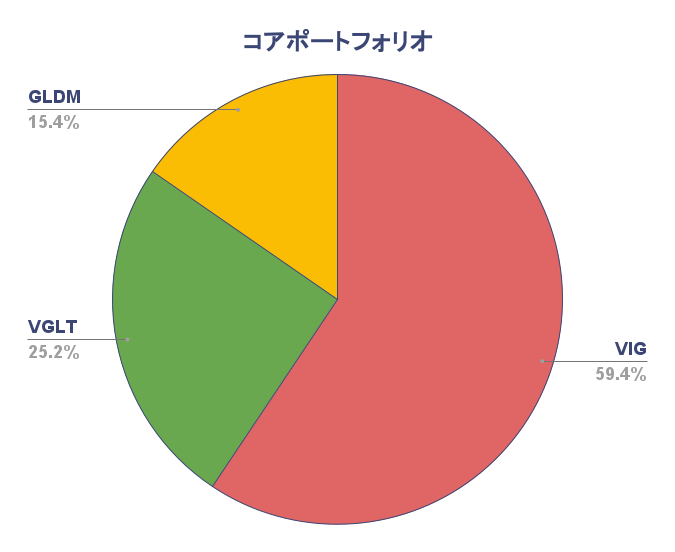

コアポートフォリオ

- 含み損益率(ドル):-0.82%

コアPF単独では、非常に安心できる比率となっています。

ただ【VGLT】の値下がりが著しいです。

【VIG】よりも下げ幅が激しく、なかなか悲しくなってきますね…

もしくは、一部を別の債券ETFへ乗り換え?

テーマETF・個別株ポートフォリオ

- 含み損益率(ドル):+1.07%

NISA買付の【VGT】のみです。

買付タイミングが良かったのか、プラスを維持してくれていますね。

狙っている銘柄はあるためチャンスが来たら買付しますが、無理はしません。

米国株ポートフォリオ

株式のみを抽出したポートフォリオは以下のとおりです

米国株PFの中で【コア・サテライト】ができている状態です。

常駐銘柄を追加するとしても、ETFを1種くらいでしょうか。

セクター比率

保有する米国株での全体的なセクター比率は以下のとおりです

【VGT】を保有していることもあり、【情報技術】に偏りがあります。

【通信】や【一般消費財】を補強したいところですね。

最近の短期売買

最もステキな結果を残せたものを紹介します☆

(なぜステキなものだけか?それはもうぜひ「お察し」頂いて…)

2時間弱で5万円ほど利益が出ました。素直に嬉しいですね。

名著「マネーの公理」にあるように、欲張らない早すぎるほどの利確を実践した結果、売却直後の相場反転に巻き込まれる前に売り抜けることができました。

勉強が活きる瞬間というのは、なんとも喜ばしいものです。

こういった細かい利益の積み重ねが大事なのでしょう。

ただ、ベア型ETFはなんとも複雑な気持ちになりますね…

最近の情勢

利上げ懸念は依然として健在であり、相場も乱高下が続く状態です。

FRB・ブレイナード理事の発言が拍車をかけたのか、リスクオフ傾向が加速しています。

特に半導体関連がボロボロです

My-PFの中で唯一値上がり傾向なのは【GLDM】だけです。

どうやら、利上げ局面では【コモディティ】が強いようです。

もっと勉強していれば、こういった知識も備えておけたのでしょうか?

株価の値下がりがいつまで続くか不安なところはありますが、全てを手放すことはしません。

何がどう転んでもダメージを軽減できるよう、アセット単位での分散を心がけています。

長期投資において何よりも重要なことは、相場にしがみつくこと。

目指すべきは、大きな利益ではなく、確かな利益。

焦らず、無理せず、心地よく。

楽しみながら投資を続けていきましょう!