この記事では2022年3月末に実施された【VIG】の銘柄組み換えについて紹介します。

Twitterのフォローとにほんブログ村の応援クリックもよろしく!

なお、細かな銘柄分析は全く得意としていませんので、何が抜けて何が組み込まれたのかを単純に把握するのにご利用いただけたら幸いです。

簡単にまとめ!

画像一枚で表すと、次のようになります!

ETFへの組入条件

【VIG】は【S&P U.S. Dividend Growers Index】に連動するETFです。

この指数は【米国企業】で【10年以上の連続増配】を遂げている銘柄群から【配当利回り上位25%を除外】したものを【時価総額加重平均】で構成したものです。

上位25%を除外することで、業績に見合わない無理な配当を出す企業があった場合にそれらを排除できることから、いつか訪れる減配による株価の下落を避けることができるため、結果的に指数として高いパフォーマンスを記録できるようです。

(高利回りが全て悪いわけではございません。配当大好き。)

影響の大きい組み換え

新たに組入された銘柄の中でも

- MA:2.38%

- CSCO:1.80%

- INTU:1.04%

- ANTM:0.91%

- AON:0.55%

これら5種は組入比率が高く、今後のパフォーマンスに大きく影響を与えることが予想されますね。

また、これらのセクターは

- MA:情報技術

- CSCO:情報技術

- INTU:情報技術

- ANTM:ヘルスケア

- AON:金融

となっており、情報技術セクターが大きく拡充されることとなりました。

逆に、除外銘柄の注目ポイントは【MMM】でしょうか。組入順位39位に位置していたものでしたが、利回り上位25%の除外ラインに該当してしまいました。

セクター比率

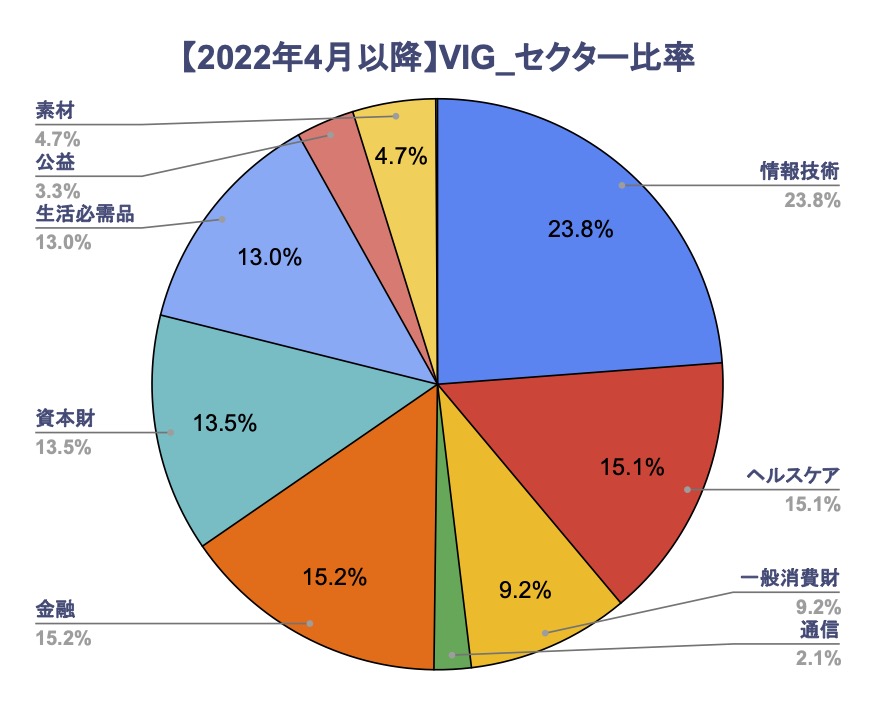

組み換え後の比率

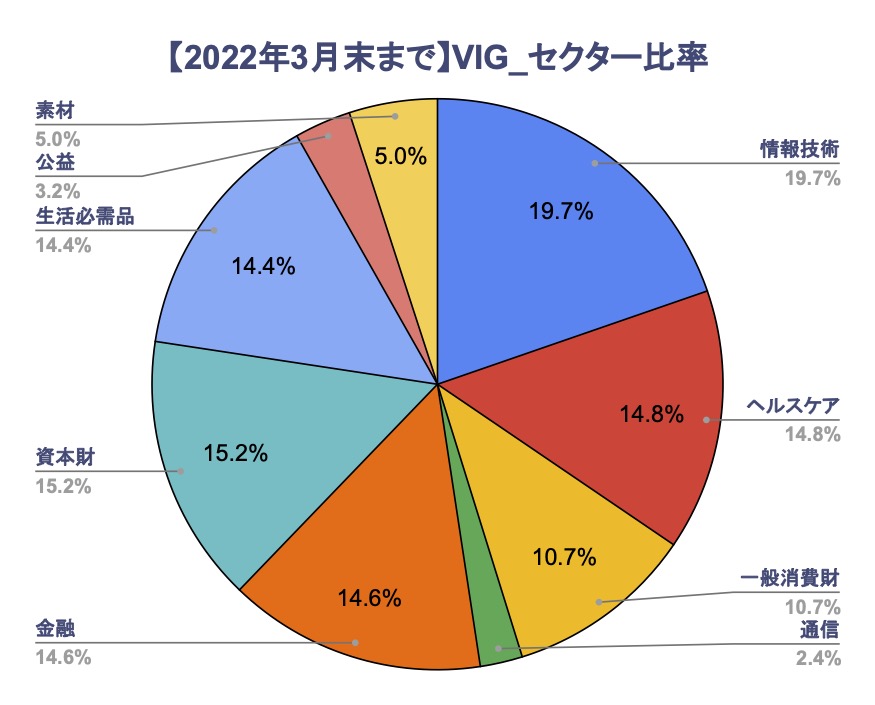

(参考)組み換え前の比率

各セクターの増減については以下のとおりです。

- 情報技術:+4.1%

- 金融:+0.6%

- ヘルスケア:+0.3%

- 公益:+0.1%

- エネルギー:+0.1%

- 不動産:±0.0%

- 通信:-0.3%

- 素材:-0.3%

- 生活必需品:-1.4%

- 一般消費財:-1.5%

- 資本財:-1.7%

情報技術の増大が目を奪われがちですが、一般消費財と生活必需品の縮小も見逃せません。

ディフェンシブとされているセクターが減り、グロース系のセクターが増えています。価格の安定、ボラティリティの低さを求めていた投資家にとっては、若干不安になる変化と言えますね。

また、今後の組み換えについてですが、増配年数のカウントがどのタイミングからなのかが若干不明確ではあるものの、次回もしくはその次あたりで【AAPL】の追加が予想されています。

現時点での時価総額1位の株式ということで、【VIG】での構成比率も1位となることが予想できます。

そうなると、情報技術セクターがさらに増大することとなり、より一層尖った値動きとなるうることを覚悟しなければなりません。

しかしながら、【VIG】そのものが過去の荒れ相場を乗り越えて増配を続けてきた銘柄のみを採用しているものであるため、どのような局面になろうと安心して保有を続けていられるものと言えるでしょう。

構成銘柄やセクター比率は、あくまでも【指数の結果】です。

簡単な銘柄紹介

Mastercard(MA)

誰もが知ってるクレカ国際ブランド、マスターカードです。

世界中の人がこの国際ブランドのカードでお買い物をするたび、そこで発生する手数料がマスターカードの収益となります。

一見金融セクターかと思ってしまいますが、属するセクターは情報技術です。

収益については、カード決済による手数料からはもちろんのこと、電子決済ネットワークの提供から得るものも大きいようです。

Cisco Systems(CSCO)

米国のカリフォルニア州に本社を置く、ネットワーク機器の開発会社です。

1984年に設立され、ITバブル崩壊で大打撃を喰らいながらも、今もなお世界の最前線で活躍している企業です。

個人向けではなく、企業間ネットワークやデータセンターといった、どちらかと言うと法人向けの製品を販売しています。

「ルーター」や「スイッチングハブ」といったものですね。

技術大国と言われるこの日本ですが、こういったネットワーク機器については、このシスコには敵わないでしょう。

【VIG】に組み込まれたことは素直に嬉しいです。今後の成長にも期待します。

今後も注目

連続増配を続ける企業のみを採用していることもあり、ETFから得る分配金についても非常に安定した増配を記録しています。

直近1年における増配は凄まじいものがあります

- 2021年6月:+12.39%

- 2021年9月:+25.56%

- 2021年12月:+16.27%

- 2022年3月:+35.24%

(それぞれの前年同期比)

ただ、今回の銘柄組み換えがどのように影響してくるかが気になるところです。

配当利回りが高い【MMM】が抜け、利回りとしては低水準である【MA】が上位に君臨したことから、場合によっては減配もあり得るかもしれません。

【VIG】を構成する個々の銘柄は増配を続けています。しかし、【VIG】の分配金も増配するかと言うと、必ずしもそうではないのです。

比較的利回りの高い【CSCO】がどれくらいカバーしてくれるか、今後も目が離せませんね。

足元の相場

2022年、軟調な相場が続いています。しかし、そんな中でも【VIG】は着実に増配を続けてくれるだろうと信じています。

下落相場において重要な立ち回りは【再投資による複利効果】です。

下がった株価に対し、増配された分配金を充てがう。これにより、株価上昇時の起爆剤とするのです。

分配金のないグロース株や一部のETFに、この武器はありません。

気が滅入ることもありますが、当初の目標を今一度思い出し、長期的な投資に努めましょう!

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

今回の記事、参考になりましたか?

よろしければ、下の応援ボタンをポチポチしてくださいませ。本当に励みになります…

![]()

![]()