この記事では【VGLT】(米国長期国債ETF)の分配金(配当金)を紹介します。

Twitterのフォローとにほんブログ村の応援クリックもよろしく!

各期ごとの利回りや増配率、配当を含めたトータルリターンもまとめていますので、ご利用ください。

<他ETFの分配はここ>

まとめ

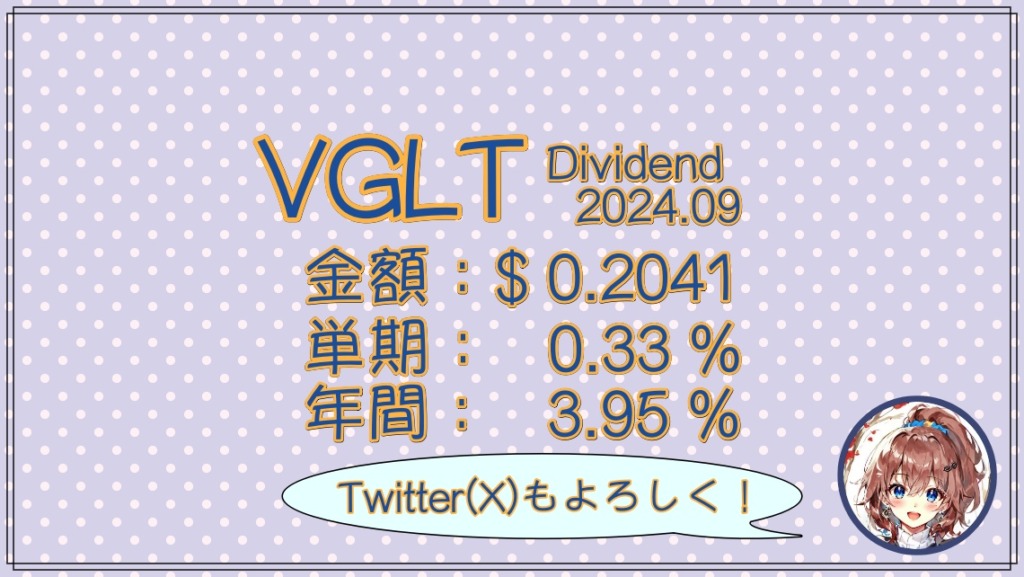

| 今期分配金 | $ 0.2041 |

|---|---|

| 単期利回り | 0.33 % |

| 直近1年利回り(実績の総和) | 3.95 % |

| 増減率(前年同期比) | +12.58 % |

| 増減率(「直近1年」の前年比) | +17.60 % |

各種データ

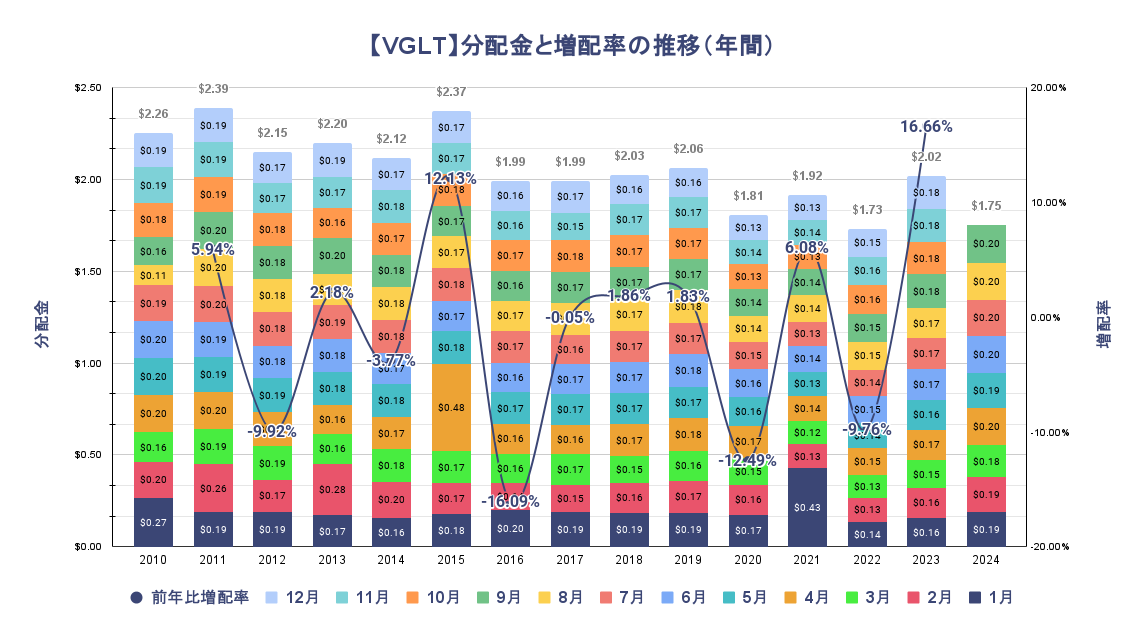

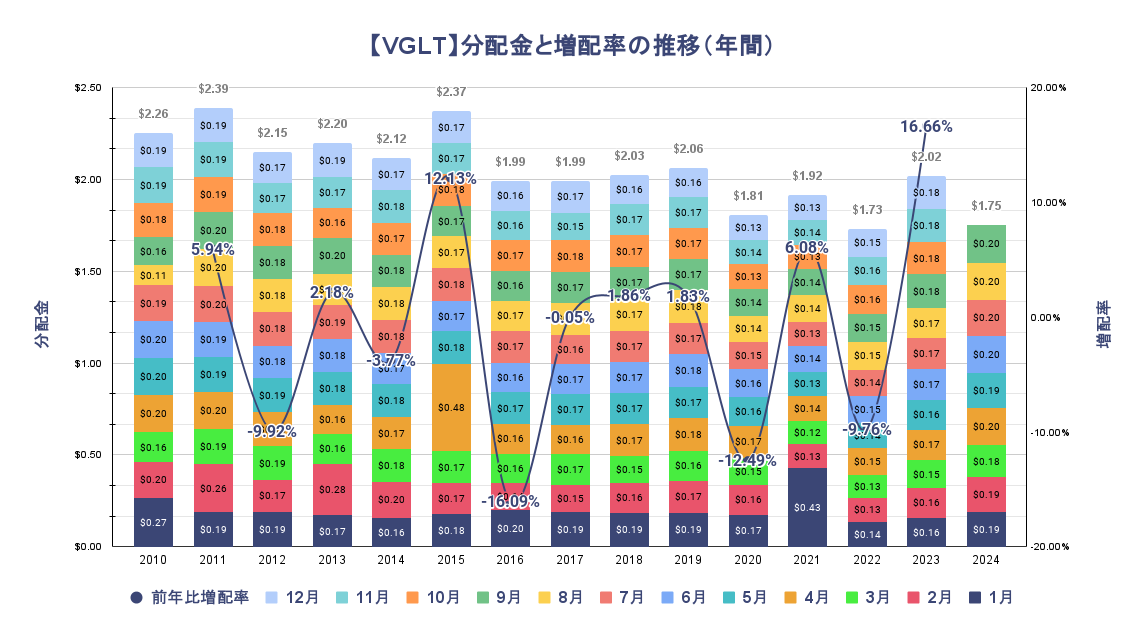

年間分配金と増配率

今月の分配金は「$ 0.2041」です。

前年同期比で「+12.58%」の増配です。

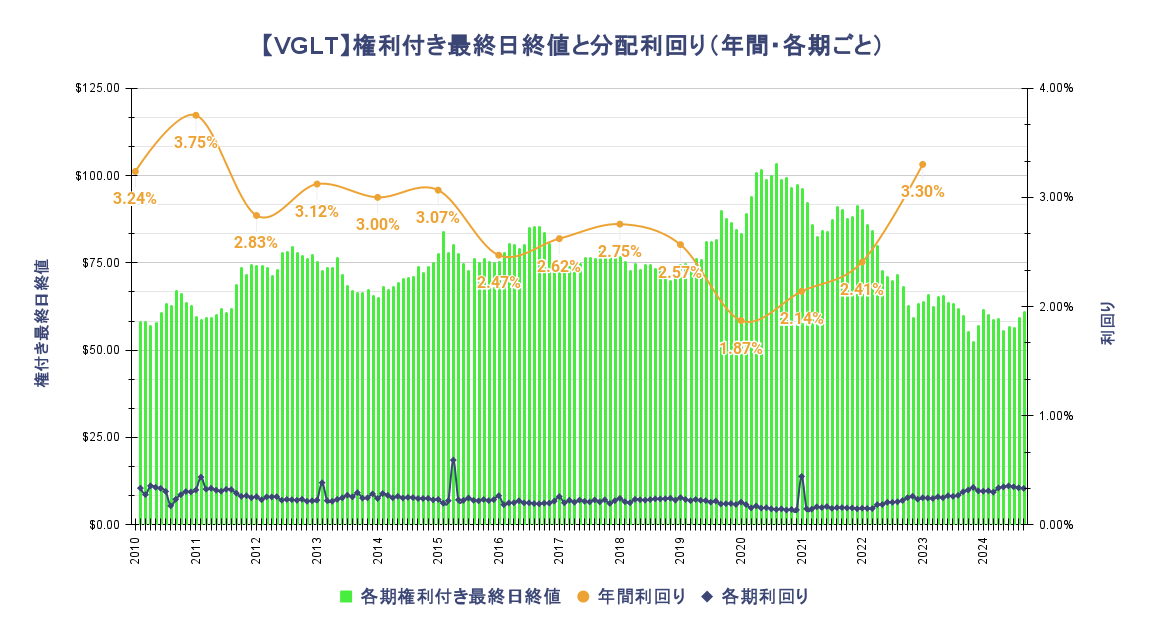

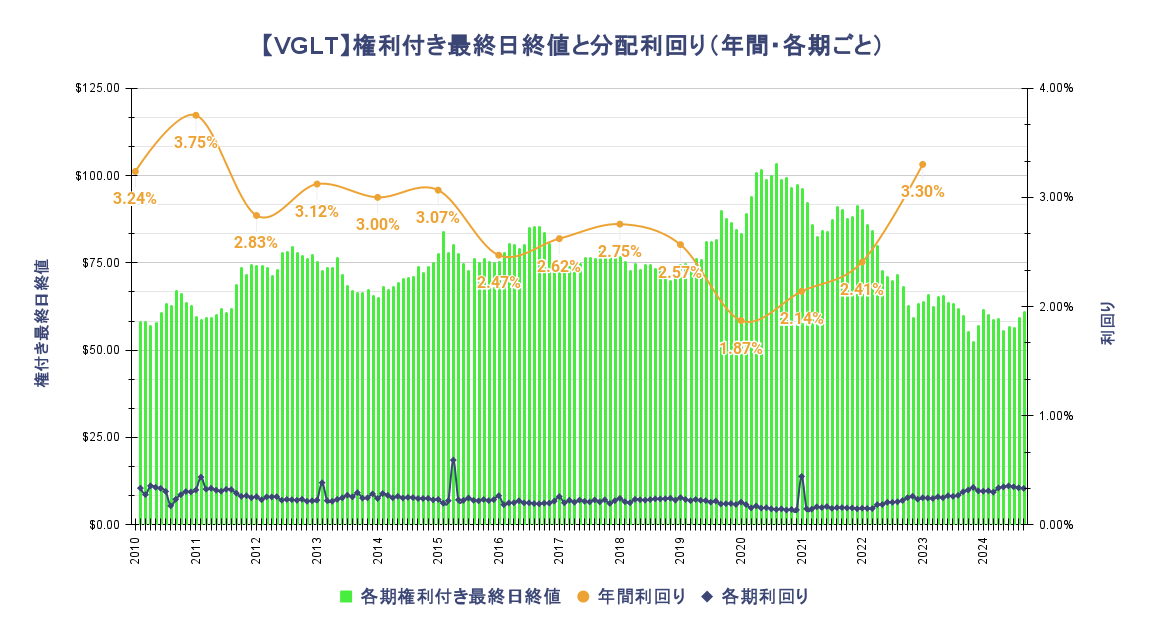

各期の利回りと株価推移

今月の単体利回りは「0.33%」です。

直近1年間の利回りは「3.95%」です。

分配金履歴

履歴については、以下のサイトにて詳細に閲覧できます。

[Seeking alpha] ←海外サイトです

- Declare Date:配当発表日

- Ex-Div Date:権利落ち日

- Amount:配当額

どんなETF?

このETFは【Bloomberg US Long Treasury Index】指数に連動することを目指したものです。

この指数は、【米国政府】が発行した【満期まで10年から25年ある債券】。いわゆる【長期国債】で構成されています。長期的な目線での米国市況に対する予想が値動きへ影響しやすいですね。

FRBによる利上げ・利下げの判断が直接的にETF価格に影響を与えるどころか、そうなるであろうという懸念だけでも価格が変動します。

債券には【短期国債】や【社債】といったものもあるところ、これは【長期】の【国債】です。

一般的に、満期までの期間が長い方が利回りが高く、債券価格の変動も激しいとされています。

また、国債に比べて社債のほうが株と同じような値動きになりやすい傾向があります。

こういったことから、この長期国債ETFは利回りが高めで、債券ETFの中では比較的値動きが激しいものの、株とは異なる値動きをしやすいものなのです。

インカムを受け取りながら、株式の暴落時に値上がりすることを期待し持ち続ける。そしてその時が来たら売払い、暴落中の株式に資金を投じる。

株式だけのポートフォリオも素敵ですが、こういった債券ETFを忍ばせておくのもまた面白い。

名著「アセットアロケーションの最適化」によると、株式100%のポートフォリオより、債券を10%ほど組み込ませたポートフォリオの方がリターンが高くなるとされています。

守りのイメージがある債券ですが、こういった攻めに転じる魅力のあるものを仕込んでおくのも、悪くない選択だと思います。